年が明け、確定申告の時期に入りました。不動産オーナーの中には、毎年ご自身で確定申告をされている方も多いと思います。安定した賃貸経営のためには、経営上のコストとしての税金の額をきちんと把握し、コントロールしていくこと、また、安易な「節税」に走らず、しっかりと資産の基盤を作っていくことが重要です。

続きを読む

年が明け、確定申告の時期に入りました。不動産オーナーの中には、毎年ご自身で確定申告をされている方も多いと思います。安定した賃貸経営のためには、経営上のコストとしての税金の額をきちんと把握し、コントロールしていくこと、また、安易な「節税」に走らず、しっかりと資産の基盤を作っていくことが重要です。

続きを読む

近年、「法人化」が節税における一つのキーワードとなっています。その背景としては、日本の法人税は諸外国に比べ税率が高いため、減税方向の法改正が多く行われていること、そして一方で、所得税のほうは高所得者に対する課税強化が進められていることが挙げられます。

しかし、安易に法人を設立しても、法人をどう活用するかについて精査をしていないと十分な節税効果が得られず、逆に思わぬ負担増に見舞われるケースもあります。そこで改めて、法人化による一般的なメリットとデメリット、また法人化を進めるうえでの注意点をご紹介したいと思います。

続きを読む

自宅を相続してしまうと評価額が高いため、預金をあまり相続することができず困っています。

続きを読む

ある賃貸管理会社からの依頼で「税理士の正しい選び方・賢い付き合い方」というテーマでセミナーをしたことがあります。管理アパートのオーナー様から「顧問税理士を変えたいと思っている。良い税理士を紹介してほしい」という相談がありました。皆様は、いかがでしょうか?今の税理士は、ご家族やご自身にとってベストでしょうか。下の項目に当てはまるようでしたら、検討したほうが良いかもしれません。

各国税局の相続税申告データを基に作成した相続税課税割合の都道府県別の順位表によると、昨年度同様に、ハウスくん通信読者の皆様がいらっしゃる東京圏の課税割合が圧倒的に高く、1位:東京15・61%、3位:神奈川12・58%、4位:埼玉9・83%、12位:千葉8・22%とランキングをほぼ独占しています。東京圏の地主さんは特に相続税対策が重要になるということです。「税理士には専門分野がある」と言われています。

日本全国に税理士は約7万人ほどですが、相続税申告の件数は年間約10万件です。一方、日本には100万社以上の会社組織があり、その会社の決算業務や法人税申告が税理士の主な仕事と言われています。一般的な税理士にとって相続税申告は特殊な分野かもしれません。相続税申告は多くのノウハウが必要なため、税務署としては追徴をしやすい申告です。

よって申告書提出後に、税務調査に入る可能性は30%、さらに相続税申告の約85%が修正申告になると言われています。今お付き合いしている税理士に遠慮している場合ではありません。相続税に強い税理士を選びましょう。

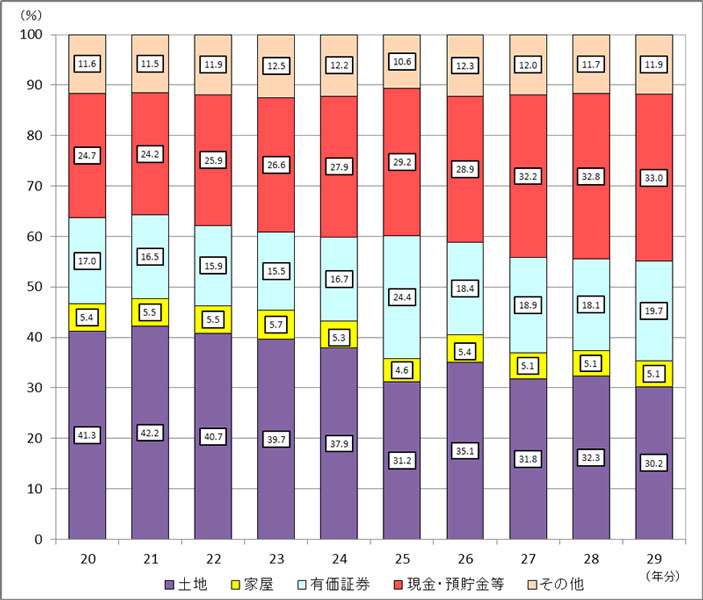

相続税に強い税理士を選ぶメリットは、1.相続税が節税できる、2.税務調査を回避しやすくなる、3.手続きが迅速で安心の3つです。相続財産の金額の構成比は、下記のように、土地36・5%、現金・預貯金等31・7%、有価証券15・2%の順となっています(29年度分)。

相続財産の金額比の推

土地の占める割合は一番多いですが、現金・預貯金の占める割合も増えています。上手な相続対策や資産活用を提案してくれる税理士がますます必要な時代です。税理士は年齢層が高く、70歳代・80歳代が2割以上います。経験も重要ですが、柔らかい考え方も必要ですね。今お付き合いしている税理士にどんどん相談しましょう。