令和3年度税制改正の法案が令和3年3月26日に可決・成立しました。改正された項目のうち、主に贈与税に関する内容につき、解説したいと思います。

<住宅取得等資金に係る贈与税の非課税制度>

(概要)

直系尊属(両親、祖父母など)から住宅(マイホーム)を購入等するためのお金の贈与を受けた場合には、一定の金額まで非課税となる制度。

(主な要件)

・直系尊属からの贈与であること

・受贈者(財産をもらう側)が20歳以上であること

・受贈者の合計所得金額が2,000万円以下であること

・贈与を受けたお金を使って翌年3/15までに住宅の取得等をし、そこに居住すること

(改正の内容)

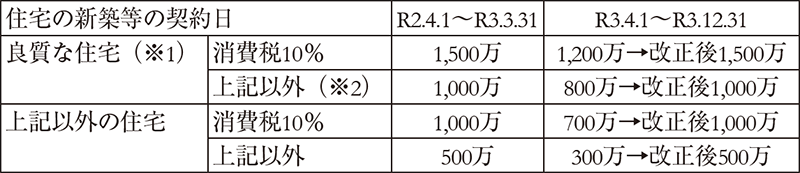

①非課税限度額の据え置き

非課税となる金額は年々減少していくこととされていましたが、改正により限度額が据え置きとなります。

※2 中古物件の個人間売買など、消費税が課税されないケースが該当

②床面積要件の引き下げ

対象となる物件は、登記簿上の床面積が50㎡~240㎡のもの、とされていましたが、受贈者の合計所得金額が1,000万円以下の場合には、床面積の下限が50㎡→40㎡へ引き下げられる見込みです。

(改正による影響)

床面積要件の緩和により、これまで小ぶりなマンションなどは該当しなかったものが、適用対象となります。非課税限度額の据え置きと合わせ、使い勝手が良くなりますので、お子様・お孫様が住宅を購入するタイミングが合えば、ぜひ活用しましょう。

なお、非課税の対象となるのはあくまで自身の居住用の物件ですので、投資用不動産の購入などには適用されませんので、ご注意ください。

<教育資金の一括贈与に係る贈与税の非課税制度>

<結婚・子育て資金の一括贈与に係る贈与税の非課税制度>

(概要)

直系尊属(両親、祖父母など)から教育資金や結婚・子育て資金(挙式費用、転居費用、不妊治療の費用など)に充てるためのお金の贈与を受けた場合には、一定の金額が非課税となる制度。(教育資金:1,500万円、結婚・子育て資金:1,000万円)

(主な要件)

・直系尊属からの贈与であること

・教育資金:受贈者(財産をもらう側)が30歳未満であること

結婚・子育て資金:受贈者が20歳以上50歳未満であること

・受贈者の合計所得金額が1,000万円以下であること

(改正の内容)

①適用期限の延長

令和3年3月31日まで、とされていた規定が、2年延長され、令和5年3月31日まで、となります。

②贈与者死亡時の相続税課税の拡大

教育資金については、贈与者(財産をあげる側)が死亡した際に未使用の残額がある時は、一定の場合を除き、相続開始前3年以内の贈与分については相続により取得したものとみなされて相続税の課税対象とされていました。

改正により、残額がある時には3年以内の贈与部分に限らず、その全額が相続税の対象となります。(令和3年4月1日以降の贈与等につき適用されます。)

※結婚・子育て資金は元々、未使用残額は全て相続税の対象とされていました。

③相続税の2割加算の適用

孫が遺言等で財産を取得した場合には、「相続税の2割加算」により、2割増しで税金が課税されることとされています。

上記②により、相続により取得したとみなされた場合、これまではこの2割加算の規定の適用はありませんでしたが、改正により、2割加算の対象とされます。

(改正による影響)

使用する額を適正に見積もって贈与をしないと、目的通りに使用しなかったお金については、相続税の対象となってしまいます。

<まとめ>

贈与税の非課税枠は年間110万円、とされていますが、今回ご紹介した非課税規定は、上手く使うと、1,000万円以上の大きな金額を無税で子供や孫に渡すことができます。

日本は高齢者が保有する金融資産の割合が非常に高いと言われており、更なる高齢化が進む中、高齢者が保有している資産を生前に使用してもらって、経済を活性化させよう、その為の財産の移転に係る贈与税は軽減しよう、という規定が多く作られています。一方で、その規定を悪用して税金逃れに使用しようとする方が増えると、租税回避防止のために規制が厳しくなる傾向があります。

税制は毎年改正されますので、常に最新の税制の知識を取り入れ、賢く対策をしましょう。